Un rotundo sí

Si es anfitrión de Airbnb u otras plataformas en Costa Rica, sabe que esta actividad le permite disfrutar de ingresos extra mientras abre las puertas de su hogar al mundo. Pero, como toda actividad económica, también conlleva responsabilidades fiscales que son esenciales para operar dentro de la ley.

Una de las preguntas más frecuentes es: “¿Hay que pagar impuestos por Airbnb en Costa Rica?” La respuesta es sí, y cumplir con estas obligaciones no solo garantiza tranquilidad, sino que será más importante que nunca con los nuevos controles que Hacienda implementará en 2026. A partir de esa fecha, Hacienda recibirá información cruzada directamente de países donde están inscritas las plataformas como Airbnb, Booking, Vrbo y otras, lo que le permitirá fiscalizar ingresos obtenidos desde 2023. Esto hace que cumplir desde ahora sea una prioridad para evitar futuros problemas.

En este artículo, le explicaremos de manera práctica todo lo que necesita saber para mantener su Airbnb en regla: desde cómo registrarse en Hacienda y el ICT, hasta cómo manejar el IVA, la facturación electrónica y el impuesto sobre rentas de capital.

Con esta guía, podrá operar con confianza, sabiendo que está cumpliendo con sus obligaciones fiscales.

Paso 1: ¿Dónde inscribirse?

ICT

El Instituto Costarricense de Turismo (ICT) exige que todos los anfitriones de Airbnb se registren como proveedores de hospedajes no tradicionales. Este registro es clave para garantizar que su actividad cumple con las normativas del sector turístico. Aunque no implica pagos adicionales, es un paso obligatorio para operar dentro del marco legal desde el 2019.

Cumplir con este sencillo requisito, le ahorrará una posible multa de ¢1.3 millones (aproximadamente $2.600).

Ministerio de Hacienda

Todo anfitrión debe inscribirse en el sistema ATV de Hacienda bajo la actividad económica “55101: Alquileres residenciales menores a un mes.” Este registro permite al anfitrión declarar sus ingresos y pagar los impuestos correspondientes. No importa si el alquiler es ocasional; cualquier ingreso generado debe reportarse.

Cumplir con este requisito a tiempo desde el primer día que iniciamos nuestros servicios, le ahorrará una multa de hasta ¢1.386.600 (aproximadamente $2.800).

Otras inscripciones como el Ministerio de Salud y seguro de trabajador independiente no son obligatorias, por cuanto se trata de alquileres.

En el caso de las patentes municipales, es necesario consultar la ley de cada una para verificar el requisito.

Paso 2: Facturación

La facturación electrónica es obligatoria para todas las reservas de Airbnb en Costa Rica. Estos son los puntos clave:

- ¿Cuándo emitir facturas? Deben emitirse al momento de finalizar la estadía del huésped.

- Tiquetes electrónicos: Si el huésped no proporciona sus datos personales, puede emitir un tiquete electrónico, en lugar de factura.

- Monto a facturar: Debe reflejar el precio total por noche, sin descontar la comisión que retiene Airbnb y tampoco sumando la tarifa de servicio que la plataforma le cobra al huésped.

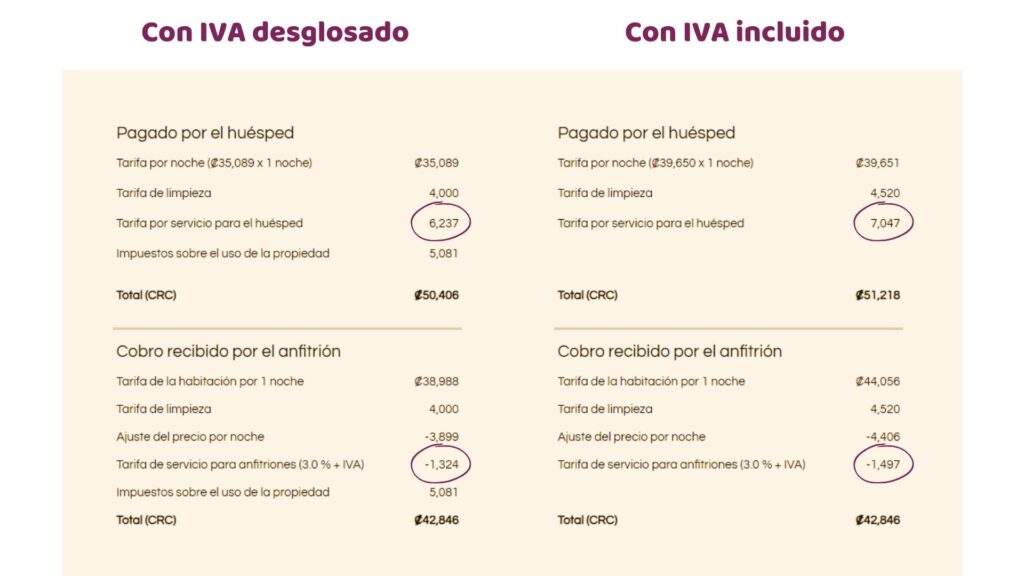

- Factura por la comisión nuestra: Es posible acreditar el IVA y los gastos correspondientes a la comisión cobrada por Airbnb en nuestras reservas. Se hace mediante una factura electrónica de compra.

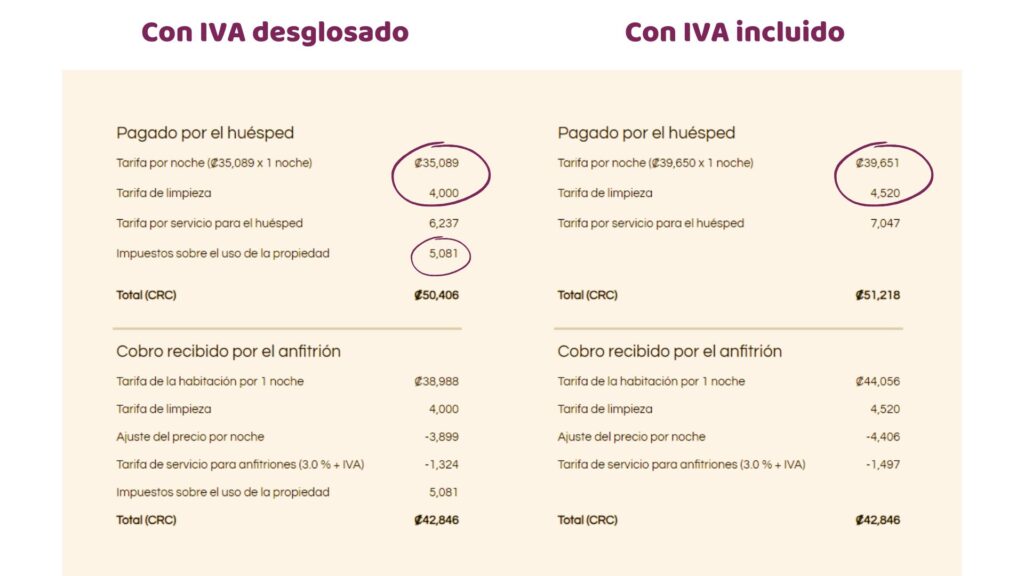

A continuación puede ver los rubros que deben facturarse en el caso de Airbnb, como pueden apreciar es el mismo monto, pero uno tiene el IVA desglosado aparte y el otro, incluido.

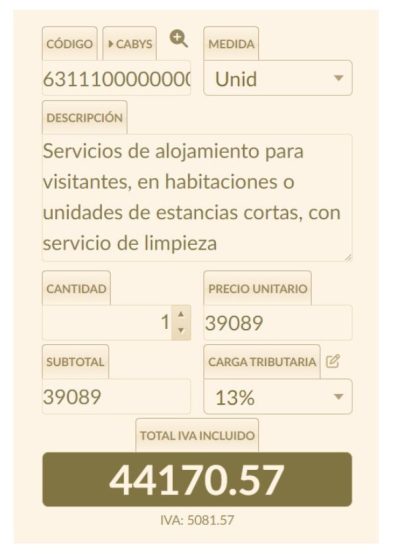

Así quedaría el desglose de la factura, ojo que el servicio de limpieza se incluye dentro del hospedaje:

Paso 3: Declaraciones mensuales

Impuesto al valor agregado

El IVA del 13% debe cobrarse a los huéspedes y declararse mensualmente, incluso si no tuvo reservas durante el periodo.

Los pasos básicos son:

- Configurar el Airbnb para que se le cobre a los clientes (si no hace este proceso, se asume que el precio ya incluye el IVA, como cuando vamos a un supermercado o a una tienda)

- Emitir facturas que reflejen el IVA cobrado.

- Aceptar y clasificar las facturas de gastos que hayamos recibido en bienes, servicios y bienes de capital.

- Declarar y pagar el IVA antes del día 15 de cada mes a través del portal de Hacienda.

Este impuesto es obligatorio y forma parte de las normativas para la actividad de hospedaje, sin embargo si alquila por meses, podría aplicar exoneración para personas que paguen menos de 1.5 salarios base (¢693 300 por mes completo para el año 2024).

En el caso de Airbnb existe la opción de desglosarlo en la reservación mediante una configuración en el anuncio, sin embargo, si no se desglosa, tanto Airbnb como Hacienda asumen que está incluido en la tarifa total. Esto tiene la desventaja de que las comisiones de Airbnb estarán cobradas sobre este monto.

Por su parte, Booking lo tiene desglosado de una manera predeterminada, es necesario estar atentos para cobrárselo al huésped.

Impuesto de renta

De una forma predeterminada, al inscribirnos iniciamos con un esquema de pago de impuesto de renta llamado “Rentas de capital inmobiliario” que aplica para la mayoría de los anfitriones de Airbnb.

Se trata de una tasa fija del 15% de las ganancias, pero únicamente se puede deducir un 15% de gastos, lo que significa una tasa efectiva del 12.75% sobre los ingresos y, al igual que el IVA, es indispensable declararlo y pagarlo mensualmente.

A manera opcional, si tiene una persona como empleada en la planilla de la CCSS, puede solicitar para el siguiente período que te trasladen al esquema regular de Impuesto a las Utilidades. En éste, sí podrá deducir el 100% de sus gastos demostrables y pagar el porcentaje correspondiente. El arancel porcentual varía si se trata de una persona física o jurídica y si está inscrito como PYME en el Ministerio de Economía, Industria y Comercio.

Esta es una decisión importante donde tiene que considerar los gastos válidos de su empresa, pero luego lo abordaremos.

Multas que se evita con la presentación

¿Desea profundizar en estos temas y asegurarse de cumplir con todas sus obligaciones fiscales como anfitrión de Airbnb?

Contáctenos. Contamos con paquetes llave en mano que incluyen regularización, presentación de declaraciones, asesoría personalizada, tutoriales y cursos prácticos.

Nos encanta facilitarle la vida para que su operación esté en regla… y usted pueda dormir con toda tranquilidad.